据知情人士透露,城堡投资640亿美元的对冲基金业务在短短三年多将亚洲基本股票团队人数增加到60多人。

1. 长线投资:长线投资者通常持有股票较长时间,关注公司的基本面和长期发展潜力。他们会选择具备良好基本面、稳定增长的公司,以期待长期资本收益。长线投资者通常相对稳健,不追求短期交易机会。

知情人士称,两名投资组合经理Doris Yang和Jerry Jiang将于明年初入职,使该业务在该地区的“个别团队”(pod) 数量达到9个。城堡投资在电子邮件声明中拒绝置评。

城堡投资一直在扩张亚洲证券投资团队,以利用该地区资本市场的增长和人才。这与全球金融危机发生后的几年截然不同,该公司当时削减规模,其他竞争对手也纷纷撤离该地区。

作为扩张的一部分,该公司于2020年聘请Nick Taylor,他现在负责区域事件驱动的投资;翌年聘请Sachin Kewalramani领导亚洲基本股票部门。

为投资者提供多种策略的一站式服务已成为近年来全球对冲基金行业的主导趋势之一。

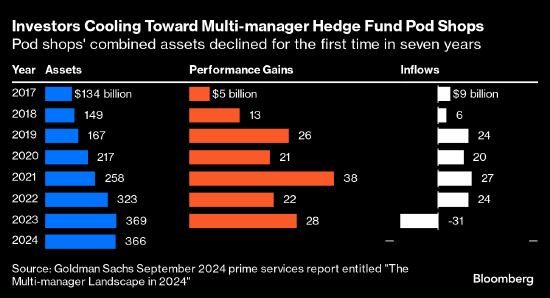

根据高盛2023年9月的报告,从2017年到去年,55家像城堡投资这样的多重经理人基金(pod-shop)全球总资产几乎增加了两倍,在此同时,全球对冲基金行业其他领域的增长则停滞不前。

城堡投资主要的Wellington对冲基金今年1-8月的回报率为9.9%,其战术交易策略则为14.5%。Wellington基金去年上涨15%,表现优于一些同业。

城堡投资在招聘方面较为审慎,在该地区僱用的团队数量少于Millennium Management、Balyasny Asset Management和Point72 Asset Management等同行。

新聘员工包括Balyasny前亚洲主管Kewalramani,和城堡投资的前员工Avinash Abraham。一位知情人士表示,该公司还花时间帮助较年轻的新进投资组合经理扩大团队并培养他们的技能。

四名新聘员工曾在FIL Investment Advisors度过了职业生涯的早期阶段。

其中,原先在Point72担任投资组合经理Yang和Jiang最近离职。根据她的领英个人资料和监管数据,Yang在Point72之前曾在英仕曼的GLG Partners部门工作。她将在城堡投资专注于中国股票。

根据他的领英资料,Jiang在担任 Point72投资组合经理之前,曾是 Millennium和FIL的分析师。他将专注于科技、媒体和通讯以及消费行业的机会。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:刘明亮 股票配资神器